종목명: 에이치피에스피(코스닥)

희망공모가: 23,000 ~ 25,000원

확정공모가: 25,000원

기관경쟁률: 1,511.36 대 1

청약주간사: NH투자증권

청약기일: 7월 6일 ~ 7일

1. 회사 개요

에이치피에스피(HPSP)는 고압열처리용 반도체 장비 제조를 주요 사업으로 영위하고 있습니다.

주요 제품은 고압 열처리를 통해 반도체 소자 계면상의 결함을 제거하는 목적의 전공정 장비인 GENI-SYS입니다.

해당 설비는 고압 어닐링(열처리) 장비로 중수소, 수소, 질소, 산소를 공정 가스로 사용하고 있으며, 고압가스를 사용하므로 운영 노하우 및 기술이 필요한 장비입니다.

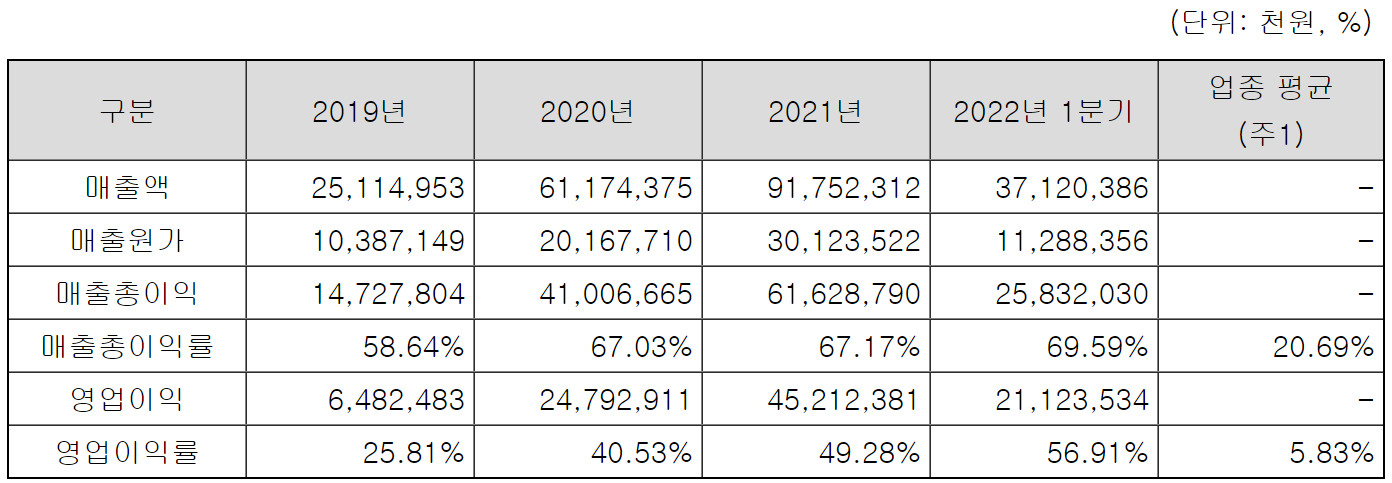

2. 재무에 관한 사항

최근 반도체 산업의 수요공급 증가 및 증설 계획에 따른 호황기 사이클에 진입하여 재무 지표가 꾸준히 개선되는 추세를 보이고 있습니다.

에이치피에스피의 매출총이익률과 영업이익률이 지속적으로 개선되고 있으며, 또한 기술적 난이도로 인해 진입 장벽도 높아 이익률이 추가로 상승할 여지가 있습니다.

다만, 반도체 후방산업의 특성상 매출처의 편중으로 인해, 거래처의 투자시기 및 규모에 따른 매출액 변동이 크게 발생할 수 있습니다.

3. 공모 개요

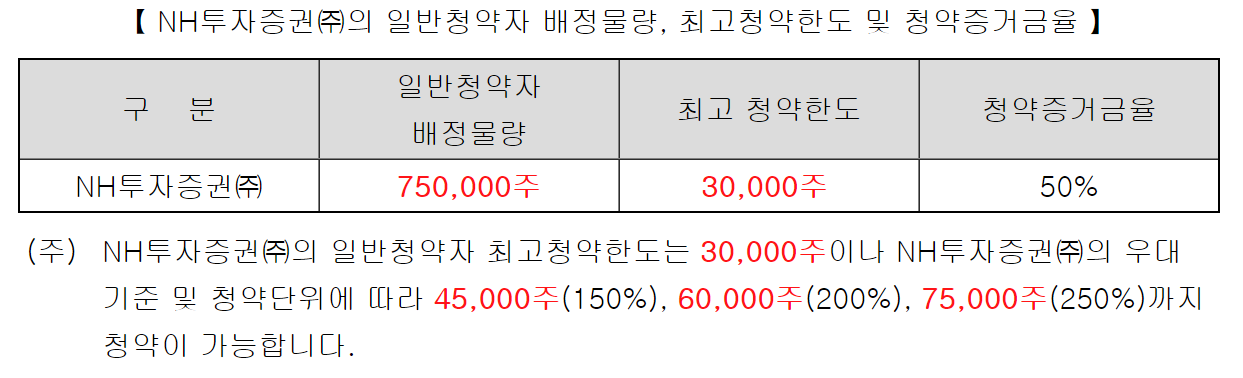

금번 에이치피에스피의 코스닥 상장공모는 신주모집 3,000,000주(공모주식의 100%)의 일방공모 방식입니다.

일반투자자에게 배정된 물량은 25%에 해당하는 750,000주이며, 대표주관회사인 NH투자증권을 통해 청약이 실시됩니다.

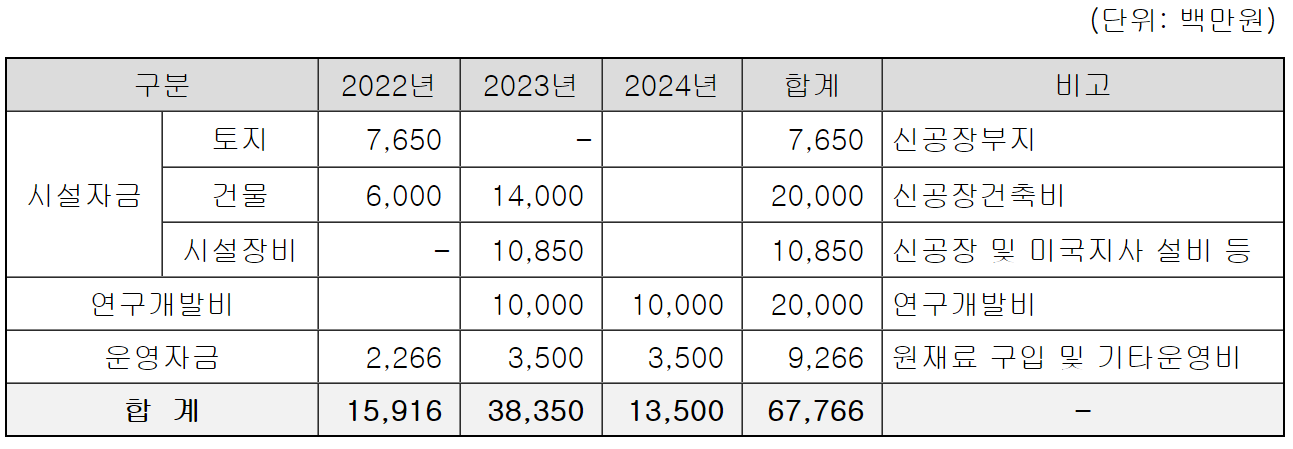

4. 자금 사용목적

상장을 통해 조달되는 순수입 자금은 최저가액인 23,000원 기준 매출과 발행제비용을 제외하고 678억 원입니다.

에이치피에스피는 지난 3월 이사회 결의를 통해 경기도 화성시 소재 공장부지에 대한 매매계약을 체결하였습니다.

신사옥 완공 시 생산능력은 현재보다 약 2배 향상될 것으로 예상하며, 해당 시설자금 목적으로 385억원을 사용할 계획입니다.

또한 신규 기술 및 공정 개발 등 연구개발자금으로 200억원, 원자재 확보 및 신규 인력 채용을 위한 운영자금으로 93억원을 사용할 계획입니다.

5. 의견

반도체 공정 장비 제조 업체인 에이치피에스피(HPSP)가 7월 코스닥 상장을 앞두고 있습니다.

상장 직후 유통가능한 주식 물량은 16.2%에 해당하는 320만 주 수준입니다.

일반적으로 공모주들의 상장 직후 유통가능 물량이 20~30% 수준임을 감안했을 때 적은 수준으로 보입니다.

21년 기준 매출액이 918억원이며, 영업이익은 452억원을 기록하여 매출과 이익이 준수하며, 특히 영업이익률이 높은 점은 큰 장점으로 보입니다.

상장 직후 예상되는 시가총액은 4,543~4,938억 원으로 매출과 이익 대비 높은 편은 아닌 것 같습니다.

다만, 매출이 발생하는 거래처가 편중되어 있는 점은 장기적으로 위험 요소로 보입니다.

*추가*

에이치피에스피의 수요예측 결과 희망공모가 상단인 25,000원으로 공모가가 확정되었습니다.

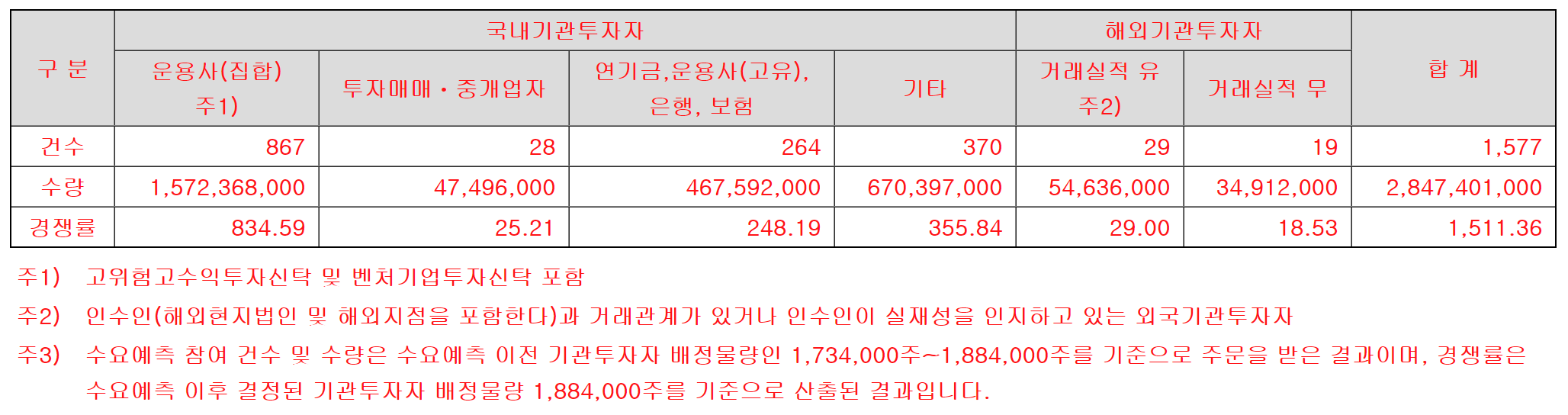

수요예측에는 기관 1,577곳이 참여해 1,511.36 대 1의 경쟁률을 기록하였으며, 참여한 기관투자자의 98.84%가 공모밴드 상단(25,000원) 이상의 가격을 제시했습니다.

또한 수요예측 참여 기관 중 15일 이상의 의무보유 확약 기간을 제시한 곳은 674곳으로 42.74% 비율을 차지했습니다.

* 본 글에서 언급하는 내용은 작성자의 개인적인 의견과 판단이며, 투자 추천이나 권유 글이 아닙니다.

* 투자 결정에 대한 최종판단은 오로지 자신의 판단으로 하여야 하며, 그로 인한 모든 책임은 투자자 본인에게 있습니다.

'관심' 카테고리의 다른 글

| 성일하이텍 공모주 상장 분석 (0) | 2022.07.09 |

|---|---|

| 루닛 공모주 상장 분석 (0) | 2022.07.06 |

| 영창케미칼 공모주 상장 분석(수요예측 결과 추가) (0) | 2022.06.27 |

| 코난테크놀로지 공모주 상장 분석(수요예측 결과 추가) (0) | 2022.06.22 |

| 넥스트칩 공모주 상장 분석(수요예측 결과 추가) (0) | 2022.06.14 |

댓글